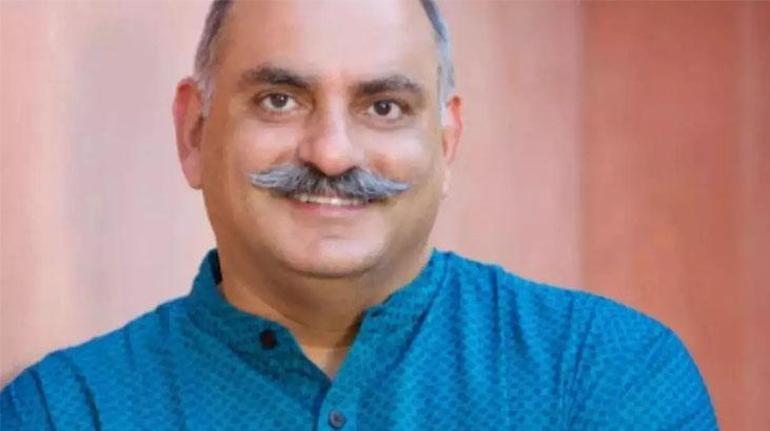

Derleyen: Gonca Kocabaş / Milliyet.com.tr – Olağanüstü yatırım sezgisi ve son derece yüksek kazançlarıyla adı anılan Mohnish Pabrai, 1964’te Hindistan’ın Mumbai kentinde doğup zenginliğin uzak bir hayal gibi göründüğü mütevazı bir orta sınıf ailede büyüdü. 19 yaşındayken yani1983’te Mohnish, Güney Carolina’daki Clemson Üniversitesi’nde mühendislik okumak için Amerika Birleşik Devletleri’ne taşındı. Başlangıçta, daha sonra uzmanlık alanı haline gelecek olan finans alanında çalışmadı. 1986’da mühendislik derecesini aldıktan sonra Mohnish, bir telekomünikasyon şirketi olan Telabs’a katıldı. Burada, daha sonra yatırım kariyerine fayda sağlayacak olan yüksek hızlı veri ağları ve uluslararası pazarlarda değerli deneyimler kazandı. 1991 yılında Mohnish, Telabs’tan ayrılarak kendi telekomünikasyon danışmanlık şirketi Transtech Inc.’i kurdu. Çok sayıda zorluğa rağmen sıkı çalışması ve kararlılığı şirketin gelişmesini sağladı. Şirketi kredi kartıyla finanse eden Pabrai, dokuz yıl sonra bu bilişim şirketini 20 milyon dolara sattı. Bu onun için oldukça önemli bir birikim oldu. Nitekim bu bir başarı gibi görünse de asıl başarısını yatırım dünyasına adım attıktan sonra kazanacaktı. Peki ama nasıl?

1 MİLYON DOLARLA BAŞLADI

Mohnish Pabrai bu parayı, Warren Buffett’ın ortaklıklarına benzer şekilde yapılandırılmış bir fon şirketi olan Pabrai Investment Funds’ı kurmak için kullandı. Mohnish, işe mütevazı rakamlarla başladı. 1 milyon dolarla Pabrai Investment Fund’ı kurmuştu. Warren Buffett ile Charlie Munger gibi ünlü yatırımcıların yatırım stratejilerini benimseyerek yatırım yapmaya başladı. Buffett ve Munger’ın değer yatırımına odaklanmaları, Pabrai’nin de yatırım felsefesinin temelini oluşturdu. Onların izinden giderek düşük riskli, yüksek getiri potansiyeline sahip hisse senetlerine yatırım yapmaya odaklandı. Pabrai fonları, özellikle uzun vadeli yatırımcılara yönelikti. Minimum yatırım 2,5 milyon dolardı ve para yılda yalnızca bir kez geri alınabilirdi. Bu sınırlamalar, piyasa gerilemesi sırasında sermaye çekmek isteyebilecek yatırımcıları caydırmak için konulmuştu.

Böylece Pabrai, Buffet’ın prensiplerini benimseyen büyük, köklü ve iyi yönetilen şirketlere yatırım yaptı. Üstelik benimsediği yaklaşımlar bunlarla da sınırlı kalmadı. ‘Teneke kutu açma testi’ olarak adlandırdığı bir prensibi benimsedi. Bu prensip yatırımın kriterler karşılığında yapılması gerektiğini vurguluyordu. Pabrai, borsada anlık iniş ve çıkışlarla hareket eden yatırımcıları değil, uzun vadeli düşünme süreci olan yatırımcılarla hareket etmek istiyordu. Böylece hisse senetlerini kısa vadede alıp satan kişiler yerine büyüme potansiyeli olan şirketlere yatırım yaptı.

KÂR ÜSTÜNE KÂR ETTİ

Disiplinli değer yatırımı sayesinde Pabrai etkileyici getiriler elde etti ve yatırım dünyasında önemli bir isim haline geldi. Pabrai’nin erken dönem başarıları arasında, yatırımının 5 yılda 140 kat değer kazandığı Satyam Computers da vardı. Pabrai, 2000 yılında hisselerini satarak 1,5 milyon dolar kâr elde etti. “Ben utanmaz bir taklitçiyim'”diyen Pabrai’nin fonu, 1999’daki kuruluşundan bu yana yüzde 517’lik etkileyici bir getiri sağladı.

Dot-com balonunun patlamasından hemen önce, 2000 yılında hisselerini satarak 1,5 milyon dolar kâr elde eden Pabrai daha sonra bu sermayeyi 5 yıldan kısa bir sürede 10 milyon dolara çıkardı. Bu başarısının sırrı neydi? Portföyünde ayrıca Micron Technology ve Fiat Chrysler Automobiles gibi şirketlerde önemli yatırımlar da bulunan Pabrai’nin yaklaşımı, Warren Buffett’tan ilham alan değer yatırımına dayanıyor.

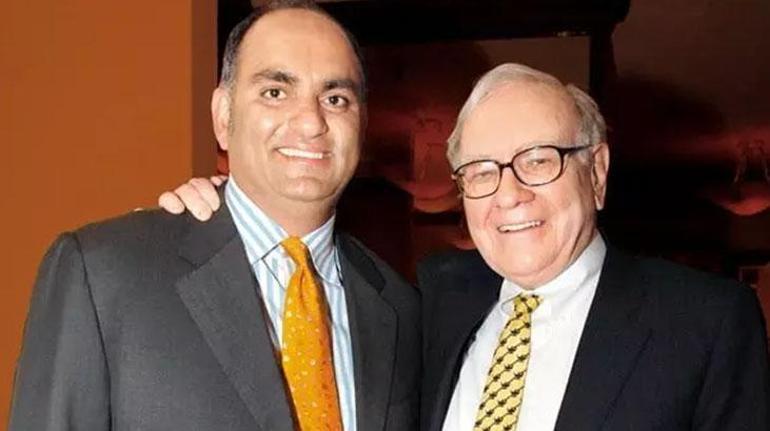

HER ŞEYİN SIRRI AKŞAM YEMEĞİNDE SAKLI

Buffett ve Charlie Munger’ın değer yatırımı kavramlarını güçlendirip stratejilerini titizlikle inceleyen ve kopyalayan Mohnish Pabrai, başarısının çoğunu Warren Buffett’ın yatırım felsefesine bağlıyor. Öyle ki 2008’de Pabrai ve yakın arkadaşı Guy Spier, Warren Buffett ile bir akşam yemeği toplantısı ayarlamak için 650 bin dolar (yaklaşık 21 milyon lira) ödedi.

Pabrai’nin işi en iyilerden öğrenmeye olan bağlılığı, başarısında etkili oldu. Kendisi de bu deneyimin ‘her kuruşuna değdiğini’ ifade etti. Başarısının sırrını açıklayan Pabrai, önemli getirilerin anahtarının başkalarının gözden kaçırdıklarını belirlemek ve piyasanın hareketli olduğu zamanlarda hareketsiz kalmak olduğunu vurguluyor.